【负极材料】2023年石墨化及原料市场概述

【负极材料】2023年石墨化及原料市场概述

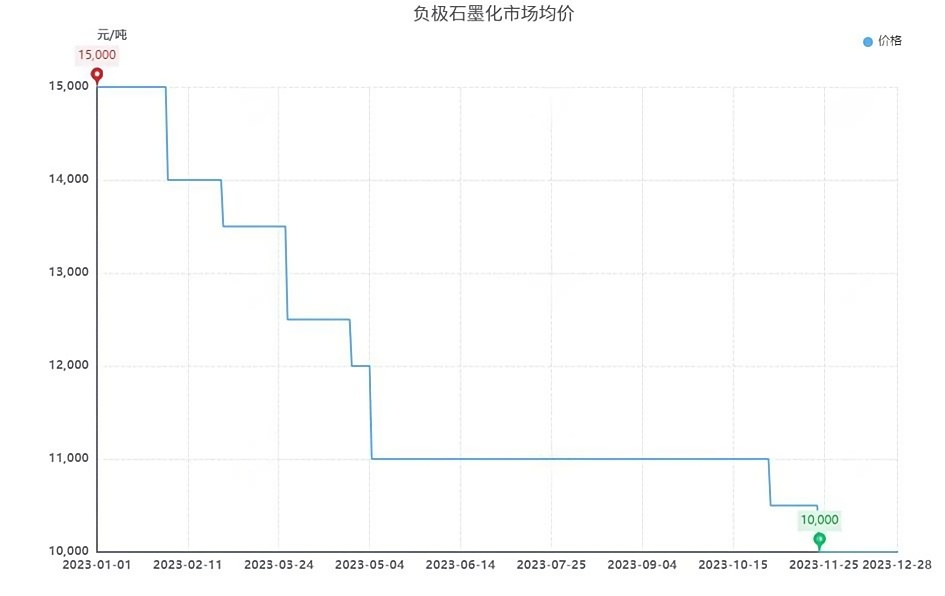

石墨化:负极石墨化市场供应充足,负极企业加快一体化产能的建设,导致石墨化代工企业拿到的订单份额减少,且因年底多数负极材料企业清库存,对负极石墨化需求减少,供求失衡的情况下,负极石墨化行业整体产能利用率低不足50%,产能难以消纳,且石墨化代加工价格不断被压缩,目前已接近成本线,截止于2023年12月28日石墨化代加工费用主流成交价在9000-11000元/吨,部分下游负极材料企业报价偏低,在8000元/吨左右,使用艾奇逊坩埚炉的负极石墨化代加工费用在10000-12000元/吨,使用箱式炉的负极石墨化代加工费用在8000-9500元/吨,使用内串炉的负极石墨化代加工费用在13500-14500元/吨,相关石墨化石油焦价格更多了解。

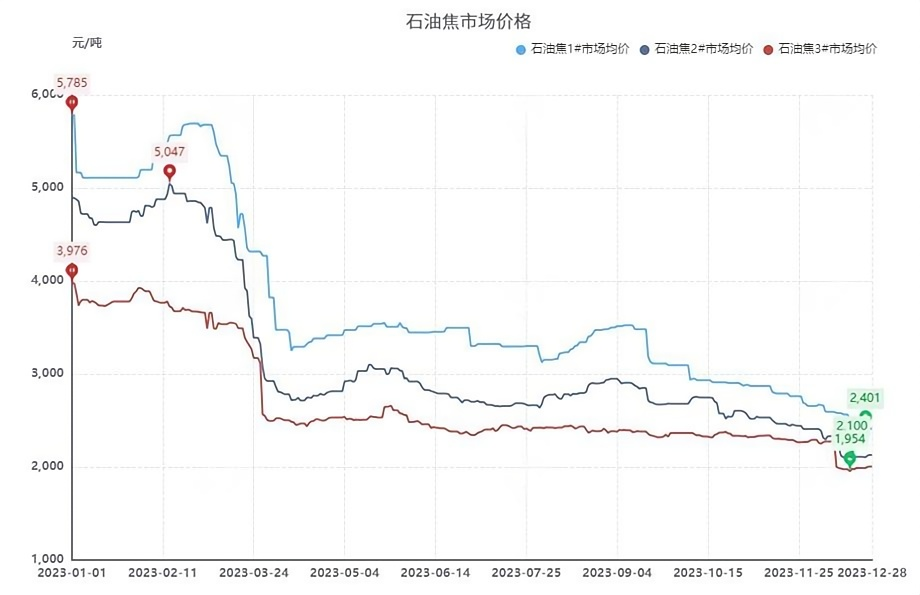

石油焦:低硫石油焦市场交投欠佳,目前终端整体以消化库存、刚需采购为主,负极材料企业开工情况延续下行状态,经过焦价的不断下调,下游看跌情绪增加,低硫焦市场整体较为被动,截止到2023年12月28日石油焦1#均价在2410元/吨;石油焦2#均价为2130元/吨;石油焦3#均价为2005元/吨。

供应端:12月份石油焦进口船只集中到港,海绵焦成本倒挂,贸易商出货情绪一般,港口石油焦库存整体上涨。12月上半月北方雨雪天气影响,物流有所影响,地炼中硫石油焦供应较为紧张,下游需求仍存;12月下半月中硫石油焦出货承压,炼厂降价出货。

需求端:12月金属硅行情上涨,12月金属硅基本面属于供需两弱状态,供给端在持续收缩,主要是北方由于环保限制负荷,新疆地区硅厂库存偏低;西南地区正式进入枯水期,开工率维持低位。目前金属硅对石油焦采购需求尚可,支撑石油焦市场。

内地炼厂延 迟焦化市场开工维持较高位置,除个别装置临停以及调整产量以外,其他装置均维持满负荷运行,目前企业整理盈利情况较好,短期内市场开工大幅下调的可能性较小,且进口进口船货陆续到港,且持货商考虑到目前进口焦成本倒挂,整体出货意愿不强,加之下游市场需求跟进一般,港口库存去库缓慢。目前来看,临近年末,终端下游市场需求稍有好转,一定程度上带动石油焦市场出货情况的好转,且随着石油焦价格的不断回落,部分下游行业生产利润有所好转,下游市场刚需消耗稳定,部分炼厂积极降价排库。综合来看,年底部分下游节前备货积极性尚可,刚需消耗稳定的影响下,预计短期市场价格稳中向好,后期还需密切关注场内装置运行情况以及下游节前备货情况。

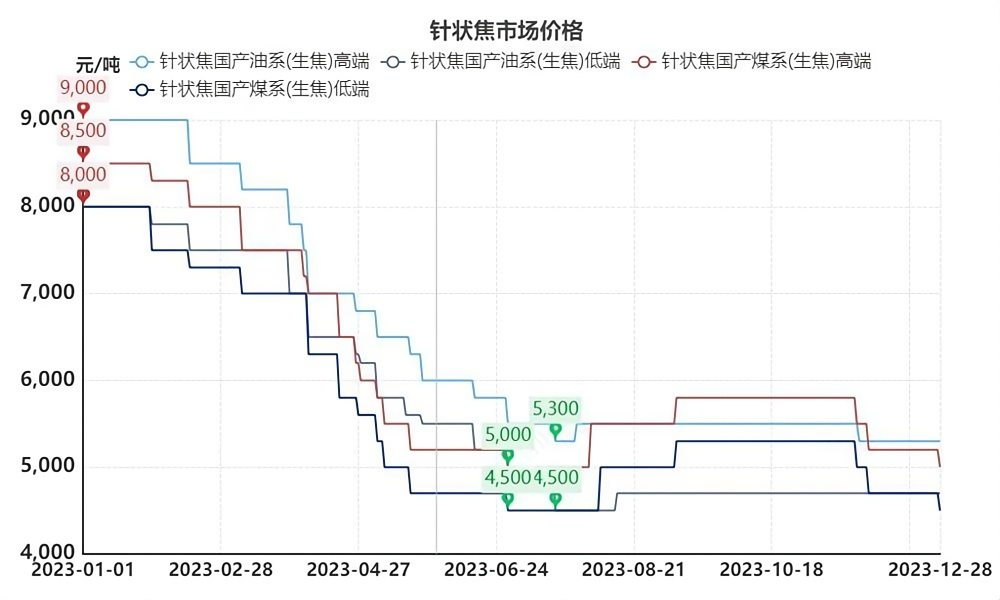

针状焦:年底部分企业为完成全年销售目标、缓解库存压力,低价销售,针状焦价格月内继续承压走低,交投偏弱,价格出现200-600元/吨跌幅,截止于12月26日国产针状焦市场价格区间生焦4700-5300元/吨,熟焦6500-8800元/吨;进口油系针状焦主流成交价生焦450-1250美元/吨,熟焦950-1700美元/吨,进口煤系针状焦主流成交价熟焦600-850美元/吨。

自11月底开始市场价格持续走跌,跌幅为100-600元/吨。截止于12月15日中国针状焦市场价格区间熟焦6500-8800元/吨,生焦4700-5300元/吨;进口油系针状焦主流成交价生焦450-1250美元/吨,熟焦950-1700美元/吨,进口煤系针状焦主流成交价格600-850美元/吨。石墨化及其制品市场资讯,关注我们即时了解。

没有找到相关结果

0 个回复